多家LED企业参投,产业基金是否会成为上市公司的标配?

摘要:当越来越多的硬科技企业走向资本市场,上市公司如何在科技日新月异、技术快速迭代环境中突围?参投产业基金看上去正成为上市公司的重要选择。

文章转载自:GDLED

当越来越多的硬科技企业走向资本市场,上市公司如何在科技日新月异、技术快速迭代环境中突围?参投产业基金看上去正成为上市公司的重要选择。

日前,英飞特公告称拟投资3000万元参与产业投资基金,而在LED行业,除了英飞特外,康佳、光莆股份、久量股份等也先后宣布参投产业基金。据媒体统计,截止2020年12月中旬,超过80家公司公告对外投资设立产业基金。这些上市公司缘何热衷产业基金?上市公司+产业基金模式又是否存在风险?

英飞特拟投资3000万元参与产业投资基金

12月24日晚间,英飞特(300582)发布公告,为充分借助专业投资机构的专业资源及投资管理优势,促进公司长远发展,公司拟投资3000万元作为有限合伙人认购杭州芯岚微创业投资合伙企业(有限合伙)(以下简称:芯岚微)的基金份额。A股“上市公司+产业基金”再添新成员。

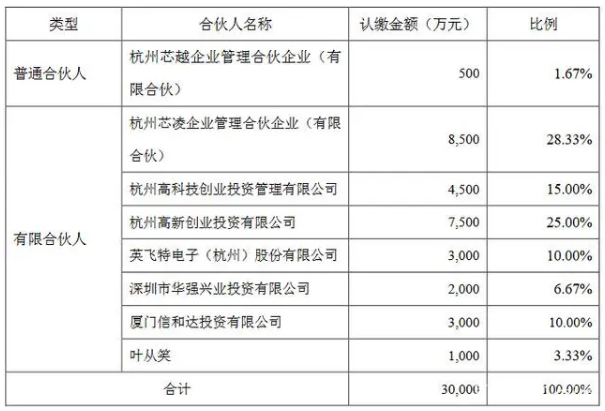

公告显示,英飞特参与杭州芯越企业管理合伙企业(有限合伙)发起设立的专项股权投资基金,基金名称为杭州芯岚微创业投资合伙企业(有限合伙)(以下简称“芯岚微”),基金募集规模3亿元。

芯岚微成立于2020年6月,主要经营股权投资和创业投资。投资方向包括:专注模拟/数模混合芯片、功率芯片、5G、传感器等泛模拟芯片领域,兼顾系统整机投资机会。芯岚微的普通合伙人为芯越管理,基金管理人为杭州矽芯股权投资有限公司,英飞特投资3,000万元作为有限合伙人认购芯岚微的基金份额。

本次芯岚微吸纳杭州高科技创业投资管理有限公司(以下简称“杭高投”)、杭州高新创业投资有限公司、英飞特电子(杭州)股份有限公司等为新的有限合伙人入伙,新增认缴出资总额2亿元。

英飞特表示,本次通过投资产业投资基金,将充分借助基金合伙人的专业团队优势、项目资源优势和平台优势,积极寻找具有良好发展前景的项目,拓展公司在半导体产业的投资渠道,获取新的投资机会和新的利润增长点。

上市公司+产业基金模式

2020年,随着注册制、科创板的东风,通过“上市公司+产业基金”进行战略整合产业链或发现新的利润区,正在再一次成为上市公司的重要选择。截止2020年12月中旬,超过80家公司公告对外投资设立产业基金。这些公司虽然各家基金设立目的有差异,既有横向整合、纵向行业整合、也有多元化战略,亦或是单纯的财务投资,但硬科技、高成长均被列为投资标的的必要条件。

1、康佳设立20亿元产业基金

深康佳A(000016)12月15日晚公告,为加快在半导体、集成电路等产业的战略布局,全资子公司康佳投控公司、全资孙公司康佳资本公司,拟与重庆两山产业投资有限公司(简称“两山产投公司”)、重庆康山投资有限公司等合作方共同发起设立重庆康芯半导体产业股权投资基金,基金规模不超过20亿元,其中康佳投控公司和康佳资本公司拟合计认缴出资不超过10亿元。基金将重点投资半导体、集成电路等与本公司产业发展相关的产业。

随后12月18日,在2020重庆Micro LED产业创新论坛暨康佳半导体显示技术及产品发布会现场,康佳集团宣布,与重庆市璧山区投资平台共同发起设立重庆康芯半导体产业股权投资基金项目,基金规模为20亿元。

据介绍,此次合资设立的重庆康芯半导体产业股权投资基金项目,将围绕半导体新材料、半导体设备、芯片、IC设计、封测等前沿科技领域进行产业布局。除此以外,康佳集团还与各产业伙伴,签订合计20亿元的智慧网联产业基地项目、智能穿戴产品配套生产项目和智慧商业显示工程项,为重庆半导体产业发展注入全新发展活力。

2、光莆股份拟出资7500万元参与产业基金

2020年9月,厦门光莆电子股份有限公司(简称“光莆股份”)发布公告称,为加快在第三代半导体光应用领域战略布局落地,拟与厦门火炬集团创业投资有限公司(简称“火炬创投”)等共同投资设立厦门火炬光莆中传新兴产业股权投资基金合伙企业(有限合伙)(简称“产业基金”)。

该产业基金将围绕公司在光应用领域中的光电传感器、物联网模组、人工智能、5G模组及材料、半导体紫外消杀类医疗器械等产业链上下游进行投资,实现技术协同、客户协同、业务协同,促进公司业务聚合效应。

该产业基金投资目标包括:第三代半导体光应用、5G、人工智能、物联网、大数据、云计算、智能制造、电子信息、光电信息等新兴科技领域国家政策支持的高科技、高成长公司,并优先布局光莆股份可并购的项目。

产业基金为有限合伙制,总认缴规模为人民币1.5亿元,火炬创投作为普通合伙人认缴出资额为人民币7400万元,火炬中传作为普通合伙人认缴出资额为人民币100万元,公司作为有限合伙人拟以自有资金认缴出资额为人民币7500万元,其中公司首期出资额为人民币750万元。基金目前尚处于筹备阶段。

光莆股份表示,此次拟参与投资设立的产业基金将围绕公司在光应用领域中的光电传感器、物联网模组、人工智能、5G模组及材料、半导体紫外消杀类医疗器械等产业链上下游寻找潜在的投资标的,有利于实现技术协同、客户协同、业务协同,促进公司业务聚合效应,符合公司的发展战略和投资方向。

3、久量股份参与设立产业基金

5月11日晚间,久量股份发布了关于对外投资设立产业投资基金的公告 。

公告显示,久量股份为进一步拓展产业链,公司拟与广州万宝长晟资产管理有限公司(以下简称“万宝长晟”)、广州万宝长睿投资有限公司(以下简称“万宝长睿”)、刘超侃签署《广州长晟久量高端制造产业投资合伙企业(有限合伙)之合伙协议》(以下简称“《协议》”),共同投资设立广州长晟久量高端制造产业投资合伙企业(暂定名称,具体以工商登记部门最终核定为准,以下简称“产业基金”或“合伙企业”)。

产业基金规模总计5000万元,其中公司以自有资金认缴2,450万元,占产业基金总出资额的49%;万宝长睿以现金认缴2,400万元,占产业基金总出资额的48%;刘超侃以现金认缴100万元,占产业基金总出资额的2%;万宝长晟以现金认缴50万元,占产业基金总出资额的1%。

久量股份表示,公司本次参与设立产业基金,有利于公司借助专业投资机构的优势资源,拓宽公司在相关产业的投资领域及降低投资风险,有助于帮助公司获取新的投资机会和新的利润增长点,同时,运用产业投资基金平台,将有利于公司整合产业资源,促进公司的业务升级与战略布局,符合公司的发展战略。

4、水晶光电拟参与投资设立产业基金

水晶光电(002273.SZ)公布,公司于2020年7月17日召开的第五届董事会第二十四次会议,审议通过了公司拟参与投资设立产业投资基金-宁波燕园创进股权投资合伙企业(有限合伙)的事项。根据工商核准,原拟定合伙企业经营地址现设立在浙江嘉兴南湖小镇,合伙企业名称改为嘉兴创进股权投资合伙企业(有限合伙)(“嘉兴创进”)。嘉兴创进拟与嘉兴卓进股权投资合伙企业(有限合伙)(“嘉兴卓进”)、嘉兴农银凤凰长进股权投资合伙企业(有限合伙)(“嘉兴农银凤凰”)、嘉兴联力昭璃同进股权投资合伙企业(有限合伙)(“嘉兴联力昭璃”)共同出资设立广东科思科技有限公司(最终名称以工商核准登记为准)(“广东科思”)。

广东科思注册资本为人民币18000万元。其中,嘉兴创进以现金出资人民币5940万元,占公司注册资本的33%;嘉兴卓进以现金出资人民币7920万元,占公司注册资本的44%;嘉兴农银凤凰以现金出资人民币2039.4万元,占公司注册资本的11.33%;嘉兴联力昭璃以现金出资人民币2100.6万元,占公司注册资本的11.67%。广东科思设立后主要从事各类光学产品的技术开发、技术咨询、技术服务及销售;计算机视觉、3D感知、人工智能相关的芯片应用、算法、模组、整机的技术开发、制造,销售以及数字信息传感等解决方案业务经营。

上市公司参设产业基金基本模式

上市公司为何热衷于参与产业基金?中山证券分析认为,一方面是上市公司外延式增长需求的日益强烈,另一方面是融资难度不少,资金需求压力大。

上市公司作为财务投资人,若能借力外部专业力量,通过产业基金形式,既能够快速增强盈利能力,亦可通过体外培育形式降低直接投资带来的风险;此外,上市公司还能够获得投后退出收益。在注册制改革全面推行,IPO速度逐渐增加的大背景下,财务投资的吸引力已经不亚于产业并购。

中国上市公司设立产业基金基本模式

一、结构化基金

1.基金结构:上市公司出资作为基金的劣后级,投资机构出资作为夹层(或中间级),并由投资机构负责募集优先级资金。

2.上市公司通过如下几种方式实质性参与或主导基金投资决策:

1)设立控股子公司作GP,

2)由控股子公司与投资机构双GP运作或双方合资成立投资公司作为GP,

3)投资机构作为GP,但上市公司有否决权。

3.收益分配的顺序一般是:

1)优先级资金本金及收益,

2)夹层本金,

3)劣后本金,

4)基金管理人本金,

5)剩余投资收益按一定比例由劣后级、夹层及基金管理人分配。

4.增信措施:

1)上市公司或其大股东为优先级资金提供保本及收益承诺,

2)上市公司承诺收购所投资项目,

3)以投资项目的收益权质押

5.存续期:一般为2-10年,主流5-6年。

6.退出方式:IPO、并购、管理层回购、上市公司收购重组等。一般会约定上市公司有优先收购权。所投资项目以资产注入的方式进入上市公司体系内,基金实现退出,退出方式可以是现金,或现金+股票,或股票。

7.管理费:市场主流的管理费为2%。

8.出资形式:主流操作方式有两种:

1)分期出资,在一定期限内缴纳相应比例的出资;

2)承诺出资,按基金投资进度以项目出资。

9.投资领域:为上市公司“量身定制”,一般为上市公司产业链上下游或上市公司意欲进入的新兴战略业务。

10.投资决策:一般由上市公司占据主导地位。

二、非结构化基金/平层基金

1、基金结构:由上市公司联合其他机构共同出资,不存在优先劣后之差别。一般基金会有开放期,视基金发展情况及潜在项目的投资进展由GP对外募集投资或者由上市公司或机构进行增资。

2、收益分配的顺序一般是:

1)按出资比例返还合伙人的累计实缴出资,直至各合伙人均收回其全部实缴出资,

2)支付合伙人出资优先回报,通常会设立一个门槛收益率,在达到门槛收益率之前,GP将基金全部收益按合伙人出资比例分配至各合伙人账户,

3)支付普通合伙人的管理报酬:合伙人累计实缴出资的内部收益率超过门槛收益率后,则基金全部收益的20%分配给普通合伙人,剩余部分按实际出资比例分配给各合伙人。

3、存续期:一般为2-10年,主流5-6年。

4、退出方式:IPO、并购、管理层回购、上市公司收购重组等。一般会约定上市公司有优先收购权。所投资项目以资产注入的方式进入上市公司体系内,基金实现退出,退出方式可以是现金,或现金+股票,或股票。

5、管理费:市场主流的管理费为2%

6、出资形式:主流操作方式有两种:

1)分期出资,在一定期限内缴纳相应比例的出资;

2)承诺出资,按基金投资进度以项目出资。

7、投资领域:为上市公司“量身定制”,一般为上市公司产业链上下游或上市公司意欲进入的新兴战略业务。

8、投资决策:一般由上市公司占据主导地位。

上市公司与产业投资基金的资本运作通道

基本要素

运作逻辑:产业基金负责搜寻、筛选、投资或并购符合上市公司产业发展战略的项目,投资后,由产业基金协同上市公司进行业务整合和管理,并在合适时机通过资产注入方式纳入到上市公司体系内。

退出方式:所投项目,一般而言,上市公司有优先收购权利,且被上市公司收购是主要的退出方式。退出时,由上市公司支付现金,或现金+股票,或股票,借此,产业基金实现一级市场投资收益,上市公司获得优质资产注入,提升公司价值。

目前上市公司参与设立产业基金主要采用“PE+上市公司”模式。

分析人士表示,对于上市公司来说,这一模式可以消除并购前期风险,利用杠杆提高资金使用效率,较通过定增再融资进行收购方式提高了并购效率。同时,这一模式可充分利用PE私募机构的资源、渠道、品牌优势。产业基金强调的是产业思维,重点从战略上与上市公司产生协同。许多上市公司已经做了很多并购,剩下的并购标的体量小,并入上市公司后对市值提升没有什么效果,所以需要产业基金为并购标的提供孵化培育过程。

中邮证券研发部首席策略分析师程毅敏则指出,尽管“PE+上市公司”模式有优点,但是也需要注意风险,比如借助成立并购基金可能带来的波动来配合上市公司市值管理的情况。并购基金的设立应当考虑是否能真正推动上市公司的经营发展,实际上不少并购基金后来沦为了僵尸基金。

“对于‘PE+上市公司’投资模式,应进一步加强政策引导,鼓励其在上市公司产业转型和升级中发挥正面作用。同时,为防范该投资模式可能出现的市场操纵、内幕交易、利益输送等现象,要加强监管力度,严厉打击市场操纵、内幕交易等违法违规行为。”程毅敏进一步指出。

来源:GDLED

欢迎投稿

QQ:2548416895

邮箱:yejibang@yejibang.com

或 yejibang@126.com

每天会将您订阅的信息发送到您订阅的邮箱!

陕公网安备 61019002000416号

陕公网安备 61019002000416号

业务咨询

业务咨询