三安光电等七家LED芯片上市公司2023年报对比分析

摘要:截止到4月底,三安光电、兆驰股份、聚灿光电、华灿光电、乾照光电、蔚蓝锂芯、士兰微七家主要涉及LED芯片和外延片制造的上市公司已经全部披露了2023年年度报告。LED芯片作为LED产业的上游,对行业起着风向标的作用,了解头部LED芯片厂商过去一年的发展脉络,不仅有助于了解LED芯片本身的发展现状,也有助于了解整个LED产业的发展大势。为此,Pjtime.com对七家LED芯片上市公司的2023年报进行了对比分析,与大家一起分享。

文章转载自:投影时代

截止到4月底,三安光电、兆驰股份、聚灿光电、华灿光电、乾照光电、蔚蓝锂芯、士兰微七家主要涉及LED芯片和外延片制造的上市公司已经全部披露了2023年年度报告。LED芯片作为LED产业的上游,对行业起着风向标的作用,了解头部LED芯片厂商过去一年的发展脉络,不仅有助于了解LED芯片本身的发展现状,也有助于了解整个LED产业的发展大势。为此,Pjtime.com对七家LED芯片上市公司的2023年报进行了对比分析,与大家一起分享。

重要信息摘要

1、纵观2023年,LED芯片行业在年初的低迷之后,在年中开始回暖。但又因LED芯片价格仍有下行,行业整体需求复苏较为缓慢,2023年,RGB显示终端需求呈现增长恢复趋势,但整体还是存在比较突出的供过于求问题,LED芯片企业仍面临了成本与价格的双重压力。

2、从总营收看,7家上市公司除了蔚蓝锂芯外,其他都大幅增长。但由于价格下行,华灿光电和士兰微出现了亏损,而且四家同比净利减少,只有兆驰股份、聚灿光电、乾照光电3家实现净利同比增长。

3、从分季度看,上半年由于需求疲软和原材料价格波动,产品成本上升导致营收和盈利能力较差,下半年需求逐步恢复,设备稼动率逐步回升,价格上调,大部分企业的营收和毛利率都要好于上半年。

4、大部分企业2023年一个共同战略是都加大了高端领域产品开发力度,提升LED业务高端产品占比,从而提供盈利能力。

5、Micro LED领域,乾照光电在大屏应用上,开发了15~60μm等多种尺寸的产品,并持续提升良率;针对大电流的MIP芯片产品也已开发出样品;在巨量转移方面,开发出了垂直芯片的FCOC产品和按客需排列的interposer产品。三安光电MIP已具备量产条件,产品良率不断提升。2023年7月,广东华灿珠海Micro LED晶圆制造和封装测试基地项目动工,并于2024年1月31日顺利封顶。该项目将打造出Micro LED晶圆和像素器件生产线。兆驰股份极致波长一致性Mini/Micro LED 外延结构开发取得突破,以圆片形式出货,大幅降低芯片后段测试分选成本,该技术通过国内多家知名企业的认证,已批量生产。蔚蓝锂芯在推进Micro LED产品研发立项。

6、2023年初,海信视像正式成为乾照光电的控股股东,为公司带来了巨大的支持和全方位的赋能。通过管理变革,提升运营效率和响应市场变化的能力;在业务上引领公司进入新的细分市场,开辟新的增长机遇。RGB直显营收同比增长显著,成功量产0407和0306系列产品,小间距RGB显示屏芯片被授予“国家级制造业单项冠军产品”

7、2023年京东方豪砸近21亿元获得华灿光电控股股东,共同拓展Mini/Micro LED前沿技术及产品。在BOE品牌赋能加持下,照明BU、直显BU、背光BU、海外大客户BU营销能力大幅提升,实现销量和营收的明显上升。但归母净利润为-8.46亿元,较2022年的-1.47亿元亏损扩大。看来BOE和华灿光电协同效果没有海信视像和乾照光电协同效果好。

8、蔚蓝锂芯推动 LED 业务从普通照明领域向显示领域转型的战略发展规划。MiniLED 等背光芯片进入全球主要头部客户供应体系,大尺寸倒装 TV 背光产品实现国内首创应用,推出了 CSP 特种封装产品。

9、2023年国内半导体市场结构性分化较明显:一方面,与普通消费电子相关的产品需求较为疲软;另一方面与汽车、新能源等相关的产品需求较为旺盛。

10、从全年销售量看,大部分LED芯片厂商都实现了营收增长。说明在国家政策的引导下,国产芯片进口替代的进程正在提速。

11、三安光电湖北Mini/Micro LED重大项目延期。计划投资120亿元的“湖北三安光电有限公司 Mini/Micro 显示产业化项目”受多方面因素影响,导致整个项目推进计划延后。三安光电年报中披露将该项目达到预定可使用状态的日期由原定的2024年6月延长至 2026 年 6 月。截至2023年年底,项目已投入24.32亿元,仅占总投资额的20.27%。

12、聚灿光电“创业板向特定对象发行 A股股票 ”顺利完成,本次定增计划建设年产 720万片 Mini/Micro LED芯片研发及制造扩建项目 ,将进一步落实公司在 Mini LED 细分赛道上的布局。

接下来,我们从主要会计和财务指标对比分析、LED业务对比、LED芯片业务主要业绩亮点、销售与采购分析、研发投入和创新成果分析、2024年重点经营计划六个大方面进行详细对比分析,最后文末给出趋势总结,抛砖引玉,以期让大家能更好地把握LED产业未来发展大势。

主要会计和财务指标对比分析

2023年上半年,面对行业需求放缓和原材料价格波动等多重因素,各企业承压较大,通过不断改进,提升业绩,下半年行业需求回暖,价格上调,给行业带来信心,业绩也迎来一定喜色。

1、总营收和净利润对比分析

从总营收看,只有蔚蓝锂芯营收出现大幅度同比下降,其他6家均有6%以上同增,其中乾照光电在海信视像控股加持下,业绩大幅增长,成7家之首,增幅达到40.63%。净利上,士兰微和华灿光电出现亏损,三安光电、士兰微、蔚蓝锂芯、华灿光电净利同比减少,聚灿光电净利同比增幅最大达到291.41%。整体看,兆驰股份、聚灿光电、乾照光电三家取得了营收和净利大幅双增长的骄人业绩,只有蔚蓝锂芯营收和净利双降。

2、经营现金流

三安光电的经营现金流最为充沛达到39.77亿元,相比2022年同增397.19%;士兰微、蔚蓝锂芯分别同增55.5%和16.21%;华灿光电、聚灿光电、兆驰股份和乾照光电四家都出现了大幅同减,分别同比减少85.65%、58.78%、52.43%和42.88%。

3、总资产和净资产对比分析

作为LED芯片领域“一哥”,三安光电以576.75亿元总资产和383.03 亿元总资产雄踞榜首,高出第二名兆驰股份约1倍。七家公司的净资产均实现了同比增长,士兰微、聚灿光电、兆驰股份、华灿光电的总资产实现同比增长。

4、分季度营收和净利对比

分季度营收看,大部分企业下半年总营收高于上半年。说明上半年整体承压,下半年行业开始略有回暖。净利润上下半年并没有与营收一样带来普遍好转。7家公司的季度盈利没有表现太大的一致性规律,显得杂乱,这说明LED芯片行业利润受到的不可控因素较多,如原材料价格、产品销售价格、工艺控制成本、销售成本、库存管理、汇款快慢等多种因素都会影响盈利能力,另外LED芯片半导体行业,由于销售客户和供应商都相对比较集中,风险控制难度较大。

LED业务:营收、产销量、产能、综合毛利率对比

因为本文进行对比分析的七家上市公司都涉及到LED芯片及外延片业务,下面重点分析七家上市公司LED业务版块的营收、销售量、生产量、产能和综合毛利率进行对比分析

1、LED业务营收与占比

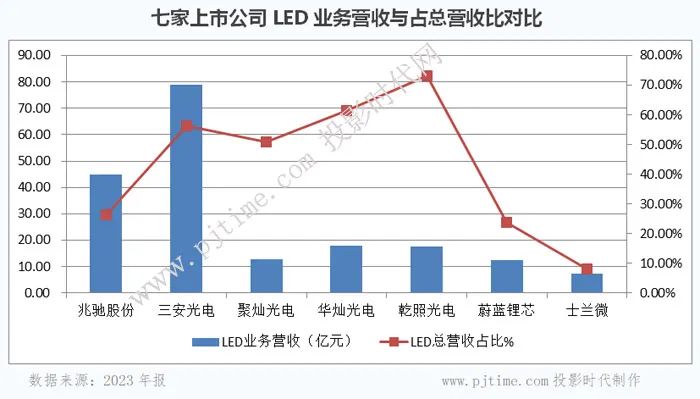

三安光电LED业务营收达到78.96亿元,包括LED外延芯片 和 LED用品两类,占总营收比为56.19%,其中LED外延芯片56.65亿元,比上年增加6.30%。兆驰股份LED产业链营收45.04亿元,占比26.24%。从占比看,排名前四的依次为乾照光电73.17%、华灿光电61.52%、三安光电56.19%、聚灿光电50.87%,高出后三名一大截,其中士兰微占比最少,仅8.17%。

2、LED业务毛利率对比

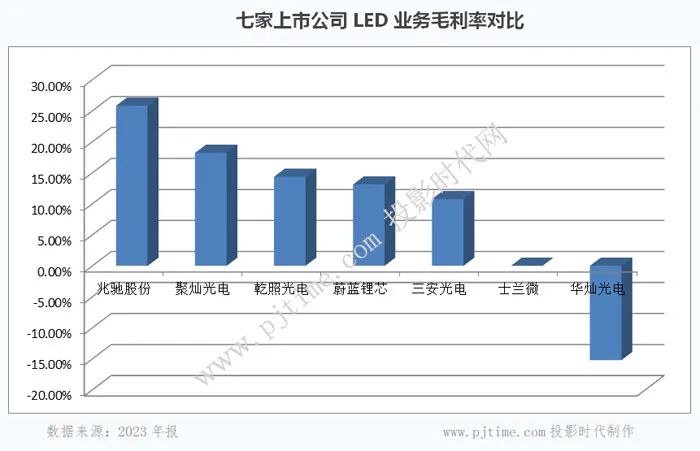

兆驰股份LED毛利率最 高,达到25.81%,华灿光电和士兰微为负值,分别为-15.21%,-1.01%。华灿光电毛利率出现大幅的负值,与同行业均值相差巨大,看来未来公司增强盈利能力是头等大事。好在,华灿光电在年报中给出了增强盈利能力的各项措施:1)继续做强已有业务,持续挖潜现有工厂的产能,优化产线定位,进一步扩产提升产能规模。巩固既有优势、从原材料降本,人力优化,良率提升等维度降低产品成本、扩大市场份额,快速提升产品毛利率和公司盈利能力;2) 巩固现有业务基础上,持续做好Mini/Micro LED、车用LED、GaN电力电子器件等产品的技术突破与量产化落地,为公司战略发展奠定坚实基础,增强公司抗风险能力;3) 明确公司发展战略,进一步优化管理体系建设,强化团队协作能力和人才梯队建设,完善激励机制,精益化管理提升公司运营效率;4)强化技术研发投入,提高产品性能和品质,强化技术力和品质力,提升市场竞争优势。

3、LED业务产销量对比表

七家公司的产销率都比较高,四家超过100%,蔚蓝锂芯稍低些为76.8%。在单位为“片”的四家中,华灿光电销售量和生产量最大,远高于聚灿光电、乾照光电、蔚蓝锂芯三家。

4、LED业务产能对比表

在主营业务为LED芯片及外延片的三家中(占总营收比超过50%),华灿光电、乾照光电和聚灿光电详细披露了产能、产能利用率和在建产能数据,其中华灿光电产能最大为76491200片/年,另有836万片/年的在建产能,乾照光电和聚灿光电产能差不多,约为2200万片/年,且都有600万片/年的在建产能。

2023年LED芯片业务主要业绩亮点

三安光电

1、LED外延芯片产品实现营业收入比上年增长6.30%,其中传统LED外延芯片产品实现营业收入同比增长3.91%,高端LED外延芯片产品实现营业收入同比增长13.99%,高端产品销售额进一步增加,实现产品结构的初步调整。

2、上半年市场需求较弱,部分原材料价格波动导致产品成本上升,盈利能力较差;下半年需求逐步恢复,设备稼动率逐步回升,部分产品售价虽未上调到上年同期水平,但销售量同比增加,故LED外延芯片产品营业成本同比上年增长29.99%,毛利率同比上年减少16.08%。

3、Mini LED已应用于电视、显示器、笔记本电脑、车载显示、VR等领域,产品持续交付,销售量持续增长;

4、Micro LED技术优势显著,并与国内外大厂展开合作,MIP已具备量产条件,产品良率不断提升;

5、车用LED在新能源汽车拉动下发展势头良好,车用各部位应用芯片多已进入量产批量交货,市场占有率进一步提升;植物照明产品技术持续突破,大功率移动照明垂直技术产品性能比肩国际大厂;激光器已开始量产并出货,高阶手机闪光灯获头部客户订单,产品性能国内行业领先。

6、安瑞光电对内部管理进一步进行了优化,产品良率、成本和质量上均有改善,人均产值提升近20%,产品良率提升近30%。

7、安瑞光电结合个性化、智能化的市场需求,顺利量产多款市场热门车型的前组合灯、后组合灯、氛围灯。2023年完成了20个项目的定点,完成了96像素ADB透镜模组的开发、Mini LED在长安定点运用,开拓了上汽通用、东风日产、长安汽车的项目,实现奇瑞星纪元、星途、智界、新能源,东风浩瀚,广汽埃安,北京现代,北京X7、极狐,路特斯Emeya,东风007和问界M5、M7等品牌车型的批量供货;

8、公司募投项目“湖北三安光电有限公司Mini/Micro显示产业化项目” 受多方面因素影响,导致整个项目推进计划有所延后。公司决定将该项目达到预定可使用状态的日期延长至2026年6月。该项目计划总投资120亿元,截至报告期末已投入24.32 亿元,已完成建筑面积 29.45 万平方米建设,已投入使用20.78万平方米。

兆驰半导体

1、兆驰半导体是全行业唯 一一家全年满产满销及扣非后较大幅度盈利的芯片厂。报告期内,垂直一体化协同策略持续深入,战略重心倾向高附加值产品,最终实现由“规模”向“规模&价值”的高质量可持续发展。

2、产能方面,氮化镓芯片扩产项目在2023年4月开始放量,于6月底已经实现产量100万片(4寸片),后续通过提升生产效率,截止12月底,氮化镓产量为105万片(4寸片),公司氮化镓芯片产能居行业第二,产销量居全行业第 一;报告期内,砷化镓芯片产量为5万片(4寸片)。LED芯片的扩产为公司提升Mini RGB、Mini BLU、高端照明等高附加值市场份额提供源动力。

3、Mini RGB芯片,芯片微缩技术进步行业领先,可实现在同等光效前提下,Mini RGB芯片成本直线下降,助力Mini LED显示产业链持续降本,2023年期间,公司量产Mini RGB芯片尺寸主要为04*08mil(100*200μm)、03*07mil(88*175μm)、03*06mil(70*160μm)、02*06 mil(50*150μm),量产的芯片尺寸最终将到02*04mil(50*100μm)。截至目前,公司Mini RGB芯片单月出货量为10000KK组。

4、2023年下半年,公司提升了应用在普通照明市场的LED芯片产品价格,并基于产能释放提升高附加值产品占比,如MiniRGB芯片、背光领域芯片、高毛利照明的产品结构占比。

5、2023年期间,兆驰半导体成功进入三星供应链体系。

乾照光电

1、2023年初,海信视像正式成为乾照光电的控股股东,为公司带来了巨大的支持和全方位的赋能。使其营业收入和净利润均实现了显著增长;尤其是背光芯片营收较2022年翻倍。

2、Micro LED领域,在小屏产品方面,针对超小电流密度的手表等产品应用,与国内终端大厂合作,特别开发了专用外延结构,绿光和红光光效在0.1A/cm²的电流密度下提升20%以上;在大屏应用上,开发了15~60μm等多种尺寸的产品,并持续提升良率;针对大电流的MIP芯片产品也已开发出样品,与客户联合验证中;在巨量转移方面,我们还开发出了垂直芯片的FCOC产品和按客需排列的interposer产品,并与客户开始合作相关技术。

3、2023年LED芯片价格仍有下行,行业整体需求复苏较为缓慢,公司坚持以企业盈利为关键指引,持续优化竞争策略,实现扭亏为盈。

4、在细分市场及客户拓展方面,加大Mini LED、背光、植物照明、车载LED、太阳能电池、VCSEL等高附加值产品的拓展力度,中、高端产品收入占比不断提升。

5、公司通过内修外练,对产品持续进行迭代升级,整体性能提升10%以上,RGB直显营收同比增长显著,市场份额得到进一步提升。尤其在Mini RGB显示领域,公司通过预研精准把握产品发展方向,成功量产0407和0306系列产品,并批量销售

6、小间距RGB显示屏芯片被授予“国家级制造业单项冠军产品”,该产品攻克了小间距LED显示的诸多技术瓶颈,光电转换效率、可靠性、半波宽等关键性能指标均处于同类产品的国际领先水平。

7、乾照光电新型业务包括背光领域产品、电池领域产品,整体营收同比增加50%。目前已布局 5 类细分领域,可应用在车载背光、TV背光、MNT背光、NB背光及手机背光领域,并已成功导入电视整机厂。

聚灿光电

1、报告期内,公司主营产品产能利用率维持较高水平,达到98.45%。

2、2023年度,公司在产品良率与性能提升实现双推进,原有产品、新增产品均实现明显突破。GaAs产品正在进行技术储备和布局,超高光效、大小尺寸背光、Mini LED等产品性能实现快速提升,综合竞争力强劲。银镜倒装、蓝绿显屏系列产品以最快研发速度实现产品的稳定量产和供货。

3、外延方面,独创性开发SiO2/Al2O3复合衬底外延生长技术,突破新型衬底基板的性能和良率瓶颈,成功实现大规模稳定量产。新增高色域低成本光源开发方案,成功开发双波长和三波长单外延层结构。Unimax MOCVD设备快速投产,挖掘了降低制造成本的空间,公司产品的市场竞争力进一步增强。

4、芯片方面,持续深耕高端产品。植物照明领域,已开发出超高光效银镜倒装芯片,将逐步上量。

5、Mini背光领域,通过引入原子层沉积设备,优化深刻蚀工艺、自主研发创新绝缘层优化处理工艺,成功解决Mini高压背光产品高温高湿老化失效等技术难题,成功打入知名品牌的终端市场。

6、Micro LED领域,与国内外头部企业保持密切合作,完善技术储备。

7、车载照明领域,银镜倒装产品通过技术迭代,产品的亮度与可靠性进一步提高,市占率持续提升。

8、2023年全年LED芯片产量2,174万片,较2021年1,894万片增长14.78%,较2022年2,006万片增长8.37%,产量持续增长,屡创历史新高。

9、“创业板向特定对象发行A股股票”顺利完成。本次定增计划建设年产720万片Mini/Micro LED芯片研发及制造扩建项目,将进一步落实公司在Mini LED 细分赛道上的布局

华灿光电

1、2023年京东方成为华灿光电控股股东,在上下游资源和产业协同方面可充分赋能,丰富产品结构,提升产品竞争力,拓展应用市场,共同拓展Mini/Micro LED前沿技术及产品。

2、在BOE品牌赋能加持下,照明BU、直显BU、背光BU、海外大客户BU营销能力大幅提升,实现销量和营收的明显上升。LED 芯片销量同比上升110.66%,但亏损有所增加。

3、由于经济恢复缓慢,市场竞争激烈,LED终端市场需求疲弱使得整体库存去化缓慢,新玩家入局后竞争加剧,市场价格承压,量增价跌, 导致公司产品毛利率受到较大影响。

4、高端LED显示市场一直是公司深耕时间最长且持续领先的细分市场。公司通过持续技术升级,实现了户内/外产品在终端可靠性和显示画质方面的顶尖水平。

5、2023年7月,广东华灿珠海Micro LED晶圆制造和封装测试基地项目动工,并于2024年1月31日顺利封顶。

6、LED外延芯片行业属于资本和技术双重密集型行业,技术研发实力是资本投入能否有效转化为利润的核心。

蔚蓝锂芯

1、2023年,蔚蓝锂芯继续贯彻推动 LED 业务从普通照明领域向显示领域转型的战略发展规划

2、公司的银镜产品推出后一举成功,获得客户青睐

3、MiniLED等背光芯片领域成功进入全球主要头部客户供应体系,取得了领先的市场份额

4、大尺寸倒装技术领先 同行,大尺寸倒装 TV 背光产品实现国内首创应用;

5、公司积极布局,领先推出了CSP特种封装产品,向市场推广;

6、对于Micro LED产品研发立项推进。

7、2023年下半年以来,LED下游应用市场需求回暖迹象显现,MiniLED系列产品也开始逐步放量,整体市场环境转好。

8、报告期内,LED业务扭亏为盈,整体营业收入约12.40亿元,较上年同期增长约10.04%。淮安顺昌实现了扭亏为盈,实现归属于上市公司净利润约0.04亿元。

士兰微

1、2023年,公司发光二极管产品的营业收入为7.42亿元,较上年增加1.28%。

2、2023年,受LED芯片市场价格竞争加剧的影响,公司LED芯片价格较去年年末下降10%-15%,导致控股子公司士兰明芯、士兰明镓出现较大的经营性亏损。

3、加快推出mini-显示芯片新产品、稳固彩屏芯片市场份额的同时,加快植物照明芯片、汽车照明芯片、高端光耦芯片、大功率照明芯片、安防补光照明芯片等新产品上量。

4、二季度开始,公司LED芯片生产线产能利用率持续提升、已接近满产。

5、2023年全年公司LED芯片销售额较去年同期有一定幅度的增长。截至目前,士兰明芯、士兰明镓合计拥有月产14-15万片4吋LED芯片的产能。

6、2023年子公司美卡乐光电公司的营业收入较去年同期下降约20%。

销售与采购分析

七大上市公司主要销售区域基本在境内,且全部以直销为主,只有兆驰股份有3.5%的少量分销,其他五家都是100%直销模式(士兰微未披露销售模式构成),所以我们不做销售模式的对比分析。

1、境内、境外销售及占总营收比例分析

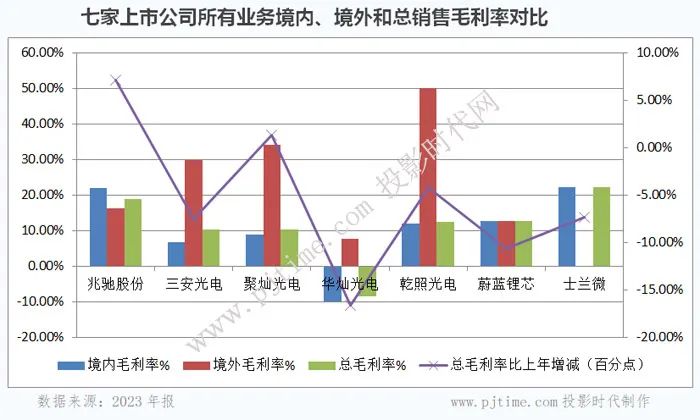

七大上市公司主要销售区域基本在境内,只有兆驰股份境外销售超过50%达到54.94%,境外销售占比第二名的三安光电也只有15.83%,士兰微100%境内销售。

2、境内、境外销售毛利率

绝大部分企业的境外销售毛利率要高于境内。蔚蓝锂芯境内境外一样都为12.98%。兆驰股份境外毛利率为16.23%低于境内22%的毛利率。乾照光电境外毛利率高达50.07%,远超第二名的聚灿光电34.22%。境内毛利率基本都不高,除了兆驰股份外,其他都低于13%,华灿光电甚至为负值。华灿光电境内和境外毛利率都最低,因为毛利率太低,使得全年净利也是亏损达8.46亿元,是7家净利最少的公司。

3、主要销售客户和供应商情况

前五名客户合计销售金额占比较低的是士兰微和蔚蓝锂芯,低于15.1%,对单一客户的依赖程度较低,能够比较好地分散由少数客户带来的风险。华灿光电、乾照光电、聚灿光电三家占比超过50%,下游客户相对比较集中。

前五名供应商合计采购金额占比最低的是蔚蓝锂芯为15.9%,相对供应商比较分散。集中度最 高的是聚灿光电,其前五名占比高达84.46%,相对采购风险较高。其他五家占比位于27%-62%之间。

研发投入和创新成果分析

LED芯片作为半导体行业分支,是一个技术密集型行业,研发投入很大程度上决定企业未来可持续竞争力。

1、研发费用与占比

研发费用投入上,三安光电仍然是“带头大哥”,其以17.36亿元投入和12.35%的营收占比遥遥领先。士兰微和华灿光电的研发投入比例也超过9.4%,其他四家研发费用营收占比分别在4.10%-6%之间。

2、研发人员数量与占比

在研发人员数量和占比上,士兰微以4005人和43.09%占比雄踞榜首,三安光电以2707人位居数量排名第二。在占比上,聚灿光电以26.71%排名第二。

3、部分公司专利和著作权等知识产权成果

三安光电:截至2023年12月31日,公司拥有专利(含在申请)超过3,900件,其中授权专利2,390件,海外专利超1,000件,自有专利占比超过95%。

聚灿光电:截止报告期末,公司拥有已授权境内外专利142项,其中境内授权专利123项(发明专利45项、实用新型专利78项),境外授权专利19项(发明专利17项、实用新型专利2项)。

华灿光电:截至2023年12月31日,华灿光电公司及子公司专利及软件著作权共1253项(其中已授权939项,正在审核中314项),其中发明专利856项,实用新型82项(1项在报告期内到期),外观设计1项,

乾照光电:报告期内,新增45项发明专利授权、33项实用新型授权,新增申请95项发明专利,39项实用新型。同时,在多个产品领域均取得了技术上的进步或突破。

其他三家企业未在年报中没有披露具体专利数,故未列出。

2024年重点经营计划

七大上市公司对2024年都信心满满,提出了适合自己企业特色的经营计划。

兆驰股份:技术创新与品质引领,推动LED全产业链协同发展;战略主攻Mini LED背光与Mini LED显示(Mini RGB芯片-COB直显)两大垂直产业链。

三安光电:加大产品结构调整,继续提升LED车用、Mini/Micro LED、植物照明等高端产品占比,加速集成电路业务拓展,扩大销售规模,提高产品毛利率。尽快推进碳化硅MOSFET产品的验证通过,加速公司产品导入供应链,加快推进重庆、湖南等项目建设进度,尽快释放产能,满足市场需求缺口,提高公司营收规模和盈利能力。

华灿光电:将优化Mini/Micro LED等产品的性能,提升产品可靠性和良率,加强化合物半导体功率器件等前沿技术的量产化落地;充分发挥公司从蓝宝石衬底到PSS到外延芯片的产业链整合优势,强化研发资源的横向协同,提升公司产品综合性能。

聚灿光电:深耕LED外延片、芯片主业。在光效突破、电压降低、良率提升、机差改善、衬底优化上继续突破、解决痛点。重点抓好高端、高价产品营销推广力度,确保以Mini LED、 车载照明 、高品质照明、植物照明 、手机背光、 屏幕显示为代表的高端产品增量大幅提升。将继续打造智能制造工厂。

乾照光电:2024年将继续重点布局传统 RGB 显示与 Mini RGB 显示产品,并拓展高端业务,打造第二增长曲线。

蔚蓝锂芯:继续推进高端路线战略,将继续推动向显示转型的策略,持续研发投入于产品升级,保持优势产品的持续领先,推动Mini LED等优势产品的批量供货与份额增长。持续研发,继续调整产品结构及客户结构,提升背光显示产品比例,实现盈利增长。

士兰微:预计2024年实现营业总收入120亿元左右(比2023年增长28%左右),营业总成本将控制在113亿元左右(比2023年增长26%左右)。

总结:未来趋势展望

通过上述7家上市公司2023年年度报告的详细对比分析,并结合LED中游封装、LED下游显示屏等重点厂商动态,我们总结出以下几个未来发展趋势,供参考:

1、受经济形势和需求影响,传统LED芯片市场竞争越来越大,盈利能力也将大幅受限,上市公司业绩承压甚至出现持续亏损,需要进一步“开源节流”才能改善或提升盈利能力。

2、随着竞争加剧,市场优质资源将越来越向规模化和差异化更有优势的企业聚集,产能规模较小、技术落后的中小企业处境将更加艰难,甚至被淘汰,未来LED芯片行业集中度将更高。

3、随着LED显示屏终端厂商都在热衷于加速推进更小间距的Mini/Micro LED显示屏应用,2024年Mini/Micro LED芯片需求将大增。

4、随着中国新能源车、智能驾驶、智能座舱等的高速发展,车载LED屏和车载照明两大车用LED应用市场渗透率将快速放量。

5、随着终端品牌Mini LED电视和显示器产品不断推出,Mini LED电视和显示器渗透率预计将快速提升,带动Mini LED芯片的销售快速增长。

6、基于新型应用的扩张,各大公司必将加速加大产品结构调整,加速提升高附加值领域产品占比,且必须依托创新开发出差异化产品,提升市场竞争力,从而提升业绩和盈利能力。

7、在显示巨头海信视像控股乾照光电、面板巨头BOE京东方控股华灿光电的带动下,LED行业跨界合作或将向广度和深度加强,“抱团取暖”对于非头部企业来说不失为一个快速提升竞争力的变通策略。

8、“双碳”战略、节能减排政策和绿色经济等政策的持续推进,将给LED行业中长期发展带来确定性。

随着中国更多项目投产,全球LED芯片行业重心将进一步向中国迁移,中国LED芯片产能不仅稳居全球第 一,还将逐步蚕食其他国家和地区的市场份额。期待各LED芯片企业不断革新技术,提升新质生产力,持续做大做强中国半导体产业。

注:本文仅仅是对财报数据分析和行业观察,不构成投资建议。如有数据出入,请以原财报为准。

来源:投影时代

欢迎投稿

QQ:2548416895

邮箱:yejibang@yejibang.com

或 yejibang@126.com

每天会将您订阅的信息发送到您订阅的邮箱!

陕公网安备 61019002000416号

陕公网安备 61019002000416号

业务咨询

业务咨询