6大LED显示屏上市企业2020年业绩预告汇总

摘要:据业绩榜不完全统计,利亚德、洲明科技、艾比森、雷曼光电、奥拓电子及联建光电于近日披露了2020年度业绩预告,6家上市公司只有艾比森净利润预计增长,其它5家均预减。

截止目前,利亚德、洲明科技、艾比森、雷曼光电、奥拓电子及联建光电于近日披露了2020年度业绩预告。业绩榜整理了这6家LED显示上市企业的业绩预告,与大家分享。

利亚德

1月28日,利亚德发布2020年业绩预告,预计业绩由盈转亏。报告期内归属于上市公司股东的净利润亏损83,000.00万元-110,000.00万元,较上年同期由盈转亏;基本每股收益亏损0.3264元/股-0.4326元/股。

业绩变动原因说明

2020年是公司调整业务战略布局(深耕显示、稳健发展)的第二年,虽然受到全球疫情的影响,但是战略布局调整后的效果仍然明显。

1、公司与台湾晶元光电股份有限公司合资成立的利晶微电子(无锡)有限公司(以下简称“利晶”)于2020年3月设立完成,并用半年时间完成厂房建设、设备调试等,于2020年10月29日正式投产,预示全球首家Micro LED量产基地建成。由于Micro LED商显产品上市后市场需求旺盛,截至目前仅3个月左右时间订单已过亿,利晶扩产计划提前,预计2021年5月底前实现一半达产计划(原计划2022年底前实现达产,根据旺盛的订单需求,正在规划提前达产的时间)。

2、2020年,随着新技术Micro LED的量产实现,LED行业迎来了10年前小间距电视技术革命(取代DLP拼墙和LCD拼墙)之后又一次的技术革命,也迎来了LED行业新一轮的行业周期;2020年第四季度,LED行业出现需求大幅增加,体现在应用端现有小间距产品和逐步扩大规模的Mini背光和Micro LED直显需求提升,带动芯片端及全行业需求量增加;公司12月国内显示在手订单创新高。

洲明科技

洲明科技1月4日晚间披露2020年业绩预告,预计全年净利润为2亿-2.8亿元,同比下降47.16%-62.26%。

业绩变动原因说明

1、报告期内,国内外经济遭受新型冠状病毒肺炎疫情的影响,经合组织(OECD)预测全球经济2020年同比下滑,受此影响公司部分项目安装、交付延期,海外收入比重较上年同期下降,公司收入确认进度和毛利率水平受到一定影响。

2、报告期内,外汇市场人民币兑美元汇率上升对公司净利润产生了一定影响(公司预计产生汇兑损失7,000万元—8,000万元,去年同期为汇兑收益2,296.28万元),此项影响较上年同期对公司利润减少近10,000万元。

3、公司预计2020年非经常性损益对净利润的影响金额约为7,200万元(上年同期为10,488万元),主要系收到政府补助所致。

4、报告期内,国内疫情防控率先取得基本胜利,LED行业需求逐步回暖,公司抓住“新基建”、“内循环”、“促消费、扩内需”等政策带来的市场契机,开展“星火计划”和“燎原计划”,大力推动渠道下沉与拓展,努力对经销商进行增量赋能提质,扩大公司市场份额与品牌影响力。截至2020年12月31日,公司在手订单约25亿元,同比增长约42%。

艾比森

1月11日,艾比森发布2020年业绩预告显示,公司预计业绩由盈转亏。报告期内,报告期内归属于上市公司股东的净利润亏损6000万–9500万,较上年同期由盈转亏。

业绩变动说明

1、2020年受新冠疫情影响,全球LED显示屏市场萎缩,整体采购放缓,传统的广告、租赁市场因疫情封闭等原因,采购急剧下降,导致市场整体需求下降。公司营业收入主要来源于国际市场,导致2020年公司整体收入受影响比较严重。

2、2020年为了应对新冠疫情导致的宏观经济形势及行业竞争格局的变化,公司调整了销售结构,毛利率水平有所下降。

3、2020年公司在品牌营销、渠道建设、产品力提升和组织建设等重点领域继续保持投入,对归属于上市公司股东的净利润产生了一定影响。

4、2020年,公司预计非经常性损益金额对净利润影响金额约为2,200万元,主要系收到政府补助所致。5、2020年,公司预计信用减值损失和资产减值损失合计约为5,200万,主要系受全球新冠疫情影响导致营商环境急剧恶化,客户违约或延迟交付增加应收账款信用减值损失和存货跌价准备所致。

雷曼光电

1月21日,雷曼光电发布2020年业绩预告,预计业绩由盈转亏。报告期内归属于上市公司股东的净利润亏损1.85亿元–2.45亿元,较上年同期由盈转亏。

业绩变动说明

本报告期内,公司归属于上市公司股东的净利润预计出现亏损,主要为计提商誉减值准备、海外收入下降利润收窄以及期间费用增加导致,具体情况如下:

1、计提商誉减值准备受全球疫情、中美贸易战及经济环境持续低迷的影响,且LED行业市场竞争激烈,全资子公司深圳市拓享科技有限公司(以下简称“拓享科技”)海外收入占比超过90%,2020年经营状况未达预期;管理层在积极改善公司经营情况,但基于国际经济形势不确定性,存在不能实现预期效益的风险。公司根据《会计监管风险提示第8号—商誉减值》及《企业会计准则第8号—资产减值》的相关要求,对前期收购拓享科技形成的商誉进行了初步减值测试,预计本期计提的商誉减值额为1.06-1.25亿元(实际计提金额需依据评估机构出具的商誉减值测试评估报告确定),导致公司本报告期业绩大幅下降。

2、收入下降公司近年来LED显示和LED照明产品境外收入占比较高,受全球新冠疫情影响,海外销售订单部分延迟出货,客户需求下降,导致营业收入下滑。

3、期间费用增加(1)公司积极拓展国内市场,持续扩大国内销售精英队伍,细化团队区域管理,优化销售策略,预计2020年国内事业部销售费用较上年同期增长56%。(2)受全球疫情影响,客户维护难度加大,且由于疫情期间发生客诉我司售后服务人员不能及时去国外检查和维修产品,导致维修费、补货费用增加,销售费用率上升。(3)因应诉“美国超视”案(原337专利案)产生律师费致管理费用大幅增加。(4)公司海外业务主要以美元进行结算,受汇率波动,预计2020年汇兑损失2,211万元,上年同期为汇兑收益275万元,导致财务费用较上年同期增长约669%。

4、报告期公司非经常性损益对归属于上市公司股东的净利润的影响额约为1,060万元。5、报告期内,雷曼光电下一代COB超高清LED显示技术在行业内持续领先。公司积极实施灵活的市场营销及产品推广措施,重点加大基于5G+8K的Micro

LED超高清显示在国内市场各细分领域的覆盖,Micro LED超高清显示业务收入较上年同期增长约46%,其中国内市场较上年同期增长约60%。公司新开发的基于COB技术的远程智慧会议一体机系统符合市场需求,前景广阔。预计基于COB技术的超高清Micro LED显示产品的市场份额未来几年逐步攀升,公司的研发投入和资产投入会获得较好回报。

奥拓电子

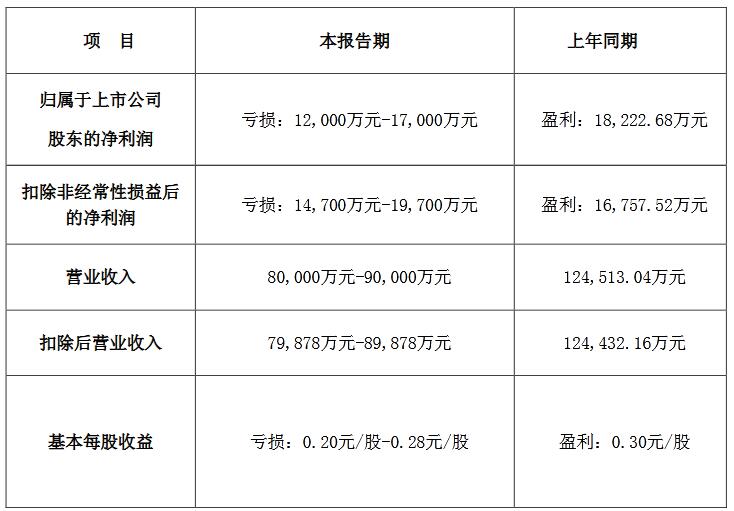

1月30日,奥拓电子发布2020年业绩预告,预计业绩同比由盈转亏。报告期内归属于上市公司股东的净利润亏损12,000万元-17,000万元,上年同期盈利18,222.68万元,同比由盈转亏;基本每股收益亏损0.20元/股-0.28元/股。

业绩变动说明

1、受新冠疫情、国家政策等原因的影响,景观亮化行业进入调整期,行业市场竞争激烈,全资子公司深圳市千百辉照明工程有限公司(以下简称“千百辉”)2020年收入和利润大幅下滑,公司根据《会计监管风险提示第8号—商誉减值》及《企业会计准则第8号—资产减值》的相关要求,对前期收购千百辉形成的商誉进行了初步减值测试,预计本期计提的商誉减值额为1.50亿元-1.80亿元(实际计提金额需依据评估机构出具的商誉减值测试评估报告确定),导致公司本报告期业绩亏损。上述商誉减值后,公司剩余商誉约为1,100万元-4,100万元。如不考虑商誉减值,公司2020年归属于上市公司股东的净利润预计为1,000万元-3,000万元。

2、公司LED显示业务出口收入占比较高,受全球新冠疫情影响,体育、广告等客户需求下降,海外销售订单部分延迟出货或取消,导致营业收入下滑。受新冠疫情和国家政策等影响,智慧照明业务项目延期或取消,导致销售收入下降。

3、公司积极应对新冠疫情带来的影响,研发和推出新产品,积极拓展LED显示国内市场,扩大国内销售队伍,优化销售策略,导致2020年国内业务销售费用增加。

4、公司海外业务主要以美元进行结算,受汇率波动,预计2020年汇兑损失约为1,800万元,上年同期为汇兑收益216万元,导致汇兑损失较上年同期增长约933.33%。

5、报告期公司非经常性损益约为2,700万元。

6、报告期内,公司积极应对新冠疫情带来的影响,加大投入,研发、完善和推广智能会议一体机、影视拍摄LED显示系统等产品,积极拓展国内市场,大交通、金融、教育、会议室、影视电视台等市场取得成效。截至目前,公司完成非公开发行股票募集资金,增强了企业实力。

“Mini LED 智能制造基地建设项目”前期已开展投入,并在逐步释放产能。公司在2012年起研发Mini LED,已累计申请了超过30项的Mini LED相关全球专利,实现了Mini LED显示产品的商业应用,订单增加。公司加大收款力度及资金管理,预计2020年度经营性现金流净额约为6,200万元,公司资金状况良好。

联建光电

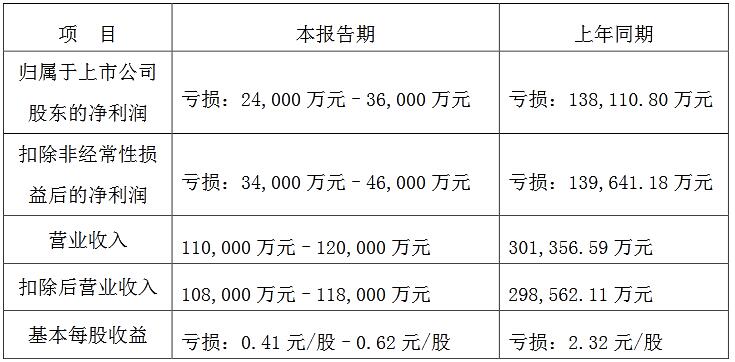

1月30日,联建光电发布2020年业绩预告,预计业绩同向亏损减少。报告期内归属于上市公司股东的净利润亏损24,000万元–36,000万元,上年同期亏损138,110.80万元。

业绩变动说明

1、收入方面,受新冠肺炎疫情影响,公司LED显示业务海外收入下降,非LED显示业务的亏损子公司逐步剥离及停业,导致公司广告业务收入出现巨幅下降。

2、利润方面,受新冠肺炎疫情及公司收缩战略实施等因素影响,LED显示业务收入下降,大部分广告业务子公司亏损加大。公司基于未来可持续性发展的考虑,对研发、技改、人力等支出和投入成本相对稳定,导致业绩出现亏损的情形。此外,公司严格按照《企业会计准则》相关规定对各项债权及资产进行减值测试并计提减值准备。其中预计本期对前期收购的爱普新媒体科技有限公司形成的商誉所计提的商誉减值额约为5,000万元。最终减值计提金额将由公司聘请的专业评估机构及审计机构进行评估和审计后确定。

3、报告期内,预计非经常性损益对公司净利润的影响金额约为10,000万元,主要系补偿义务人以股票方式进行业绩补偿所形成的损益及相关政府补助。

来源:业绩榜

欢迎投稿

QQ:2548416895

邮箱:yejibang@yejibang.com

或 yejibang@126.com

每天会将您订阅的信息发送到您订阅的邮箱!

陕公网安备 61019002000416号

陕公网安备 61019002000416号

业务咨询

业务咨询