2017年中国半导体封装行业三大变革分析

摘要:超越摩尔时代下封装从人力成本驱动走向技术与资本双轮驱动,更大的蛋糕将由少数龙头厂商瓜分;中国半导体2.0 :制造拉动全行业大发展,大陆封装产业深度受益

一、超越摩尔时代下封装从人力成本驱动走向技术与资本双轮驱动,更大的蛋糕将由少数龙头厂商瓜分

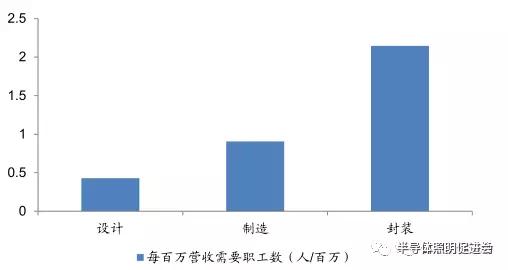

摩尔定律时代下封装行业的特点:重人力成本、轻资本与技术 。在摩尔定律驱动半导体产业发展的时代,半导体产业链“设计—制造—封测”的核心主要集中在设计和制造环节,三大产业中,设计对技术积累与人才要求*高;而制造对资本投入有大量的要求,呈现强者恒强的局面; 唯有封装产业对资本与人才要求相对较低,而对人工成本相对敏感。上述特征最终体现为设计和制造的附加值*高,市场最大,合计占半导体销售额的 78%,而封装行业人力成本最敏感,大陆封测行业上市公司 2015 年每百万营收需要职工数为 2.15 人,是同期设计行业的五倍。

封装行业对人力需求最大

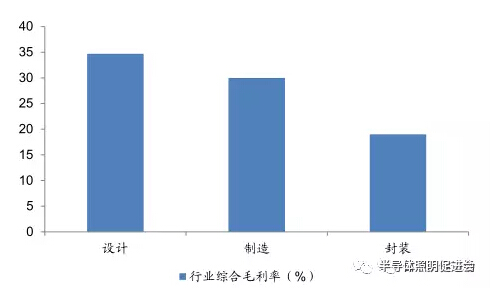

封装行业毛利率较低,处于价值链底部

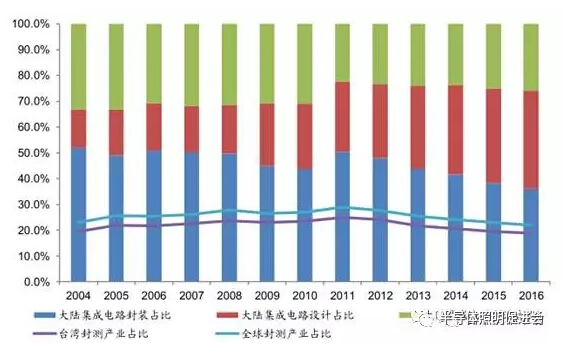

正是由于我国的人力成本优势,过去几年我国半导体封装行业蓬勃发展,增速远超设计与制造行业。由于封装行业对人力成本最为敏感,而大陆过去十几年人力成本远低于欧美与台湾水平,因此封测成为大陆半导体过去几十年发展最成熟的产业,大陆 2015年设计:制造:封测为 37%:25%:38%。而台湾封测业同期占比仅为 21%,全球为23%

中国大陆封测行业占比远超全球与台湾水平 (%)

超越摩尔”时代下的封装行业变革:从人力成本驱动走向技术与资本双轮驱动,龙头厂商将会深度受益。

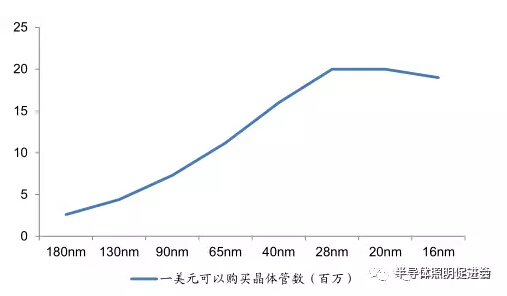

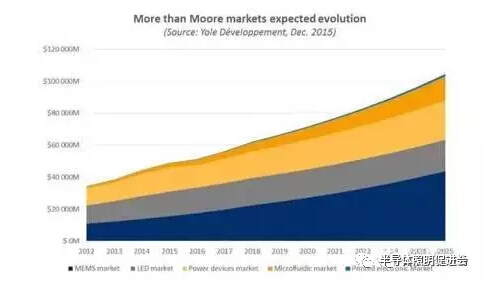

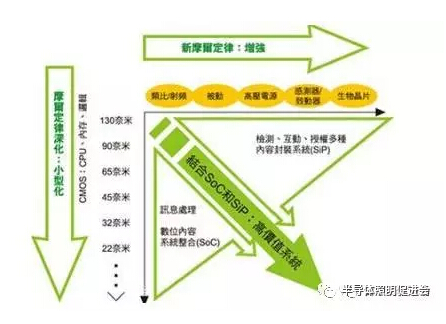

“超越摩尔”时代,封装行业地位将会显著提升,先进封装成为延续摩尔定律的关键。由于高温和电荷泄露,7nm 已经接近物理极限,而 28nm之后工艺进步的成本效益已经消失,因此摩尔定律发展至今遇到阻碍,业界顺势提出了“超越摩尔(More thanMoore)”,即从提高芯片性能来创造应用的思路走向以应用来指导芯片与电路设计,包括 MEMS、LED、功率器件等都在超越摩尔时代据有广阔机会。在以CPU为代表的摩过 尔定律与分立器件等为代表的超越摩尔定律并行发展下,通过SIP等先进封装技术变2D 封装为3D 封装,将多个芯片、分立器件组合封装形成一个系统的方式成为推动集成电路发展去的关键,在提升芯片电路密度的同时由于去 PCB化维持了较高的性价比。

通过缩小特征尺寸达到摩尔定律方式不再具有经济效益

超越摩尔市场将会快速成长

SIP等先进封装技术成为延续集成电路发展的重要技术

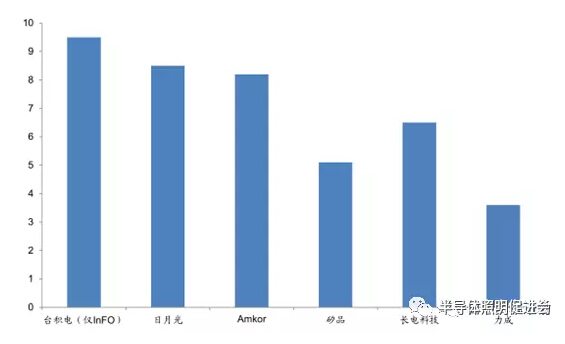

与传统封装不同 ,先进封装资本支出将“类制造化”,资本支出成为核心驱动因素。这背后的原因在于中道制程的出现。先进封装要求在晶圆划片前融入封装工艺步骤,包括晶圆研磨薄化、重布线、凸点制作及 3D-TSV 等制程,晶圆制造与封测前后道制程出现中道交叉区域,使得晶圆厂的技术布局逐渐向封测技术延伸。应用在苹果 A10 芯片上的 InFO WLP 技术就是由台积电独立研发生产。 而中段制程需要的通孔填充、晶圆减薄与键合等工艺需要用到刻蚀、沉积等前道设备 ,这必然意味着大规模的资本支出。台积电 2016 年预计仅 InFO 资本投入达 9.5 亿美元,而日月光 2016 年资本支出预计仅约 8 亿美元。因此,封测行业在超越摩尔时代呈现的另一个特征就是资本驱动。

台积电2016年仅 InFO资本支出就以高于各大封装厂(亿美元)

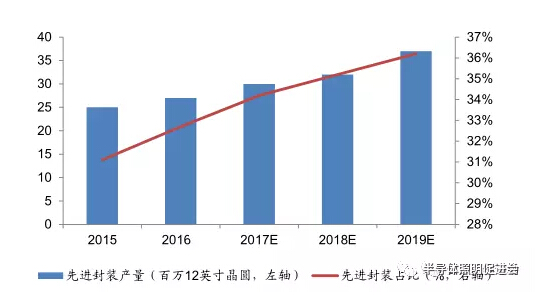

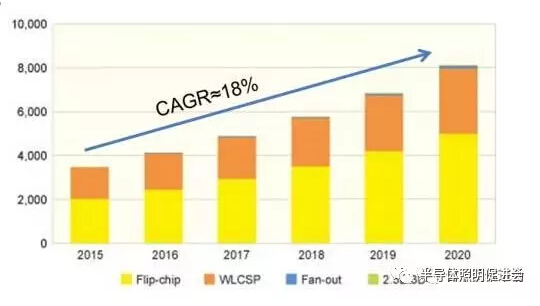

在超越摩尔时代,无论是从价值量的角度还是从市场地位角度, 封装环节都有显著的提升, 大陆与全球的先进封装市场将蓬勃发展。但是另一方面,封装也从人力成本驱动走向技术与资本双轮驱动,只有龙头厂商才有可能参与其中,市场集中度将进一步提升 , 更大的蛋糕将由更少的人分!

先进封装占比持续提升

中国先进封装市场快速增长 (百万元)

二、中国半导体2.0 :制造拉动全行业大发展,大陆封装产业深度受益

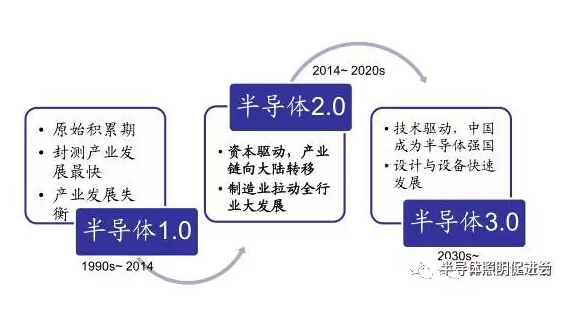

中国半导体大致会经历三个阶段。从 1990s~ 2014 的半导体 1.0,这个时间段中国半导体以原始积累为主,技术来源为外部引进,产业链尤以注重人力成本的封测发展最快。2014~2020s 是半导体 2.0 ,这个时间段半导体产业发展以资本驱动为特征,体现为在《国家集成电路产业发展推进纲要》和国家集成电路产业投资基金的推动下,半导体产业链加速向中国大陆转移,尤其以制造业发展最快,并拉动全行业发展。2030s~ 是半导体 3.0,中国成为半导体产业强国,产业驱动模式从半导体 1.0 的人力成本驱动,2.0 的资本驱动走向 3.0 的技术驱动,设计与设备等技术壁垒较高的行业迎来快速发展。

中国半导体2.0 制造业拉动全行业大发展,封装产业深度受益

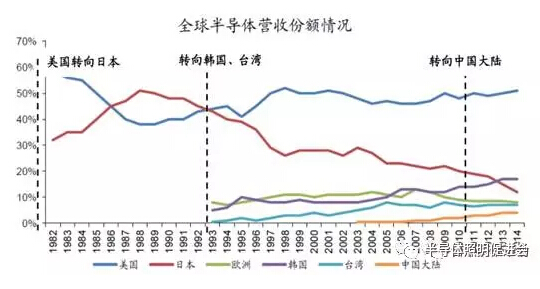

中国半导体2.0半导体产业加速向中国大陆转移, 而尤其以制造业发展最为迅速。根据数据,在 2007 年中国大陆 IC 制造产值为 45.9 亿美元,仅占全球的份额为 1.96%,但到 2012 年,大陆 IC 制造产值迅速上升到 89.1 亿美元,全球份额也提升到 3.50%。预计至 2017 年,大陆 IC 制造占全球的份额有望达到 7.73%。中国预计 2016-2020 复合增长率高达 20%,大中华区市场规模高达 200 亿美金,新增产能按 12 英寸 2018 年达到 80 万片/月(其中 8 英寸折合 19.27 万片/月),较2017 年翻了一倍。

1982-2014全球半导体营收份额情况(单位:%)

以史为鉴,制造业将拉动半导体全产业大发展

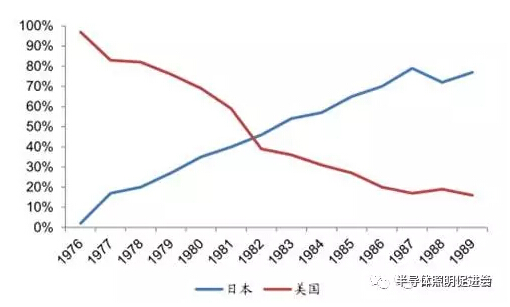

以日本半导体产业为例,日本半导体产业的崛起期是 1970-1989 年,日本政府一方面积极利用美国半导体产业当时对日本奉行技术全公开宗旨的有利条件,花重金从美国购买专利将其产业化,另一方面通过《工业合作法案》、《工矿业技术研究组合法》与国家性研发项目“VLSI (超大规模集成电路)计划”,使得日本在 DRAM 产业实现快速赶超 。NEC 在 1985 年成为全球最大半导体公司,日本更是在 1986 年超过美国成为世界最大半导体生产国。1989 年世界半导体 TOP10 中有六家日本公司,TOP20 日本公司占据10 席,半导体第*次大规模转移到此达到巅峰。

1976-1989年全球DRAM份额变化情况

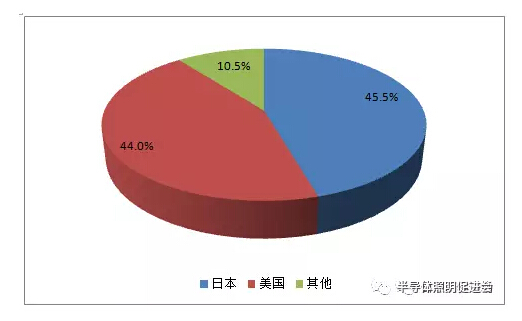

1986年全球半导体市场份额

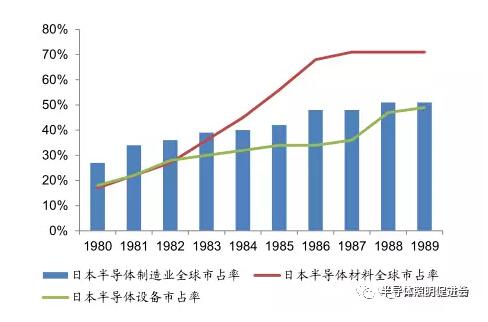

在IDM 模式主导下,日本通过 DRAM 一举实现了从制造到设备、材料等支柱产业的全产业链领导格局。日本半导体制造行业在 1989 年占全球 51%。而美国半导体厂商的 DRAM 制造设备中日本生产比例从 70 年代末的不到 1%转变为 1985 年的 90%,整体市占率达到42%。而半导体材料占比更是从80年代初期不到20%提升至1985年60%的市占率,并在 1987 年达到 71%的历史高点。

日本制造对半导体材料等基石产业拉动作用明显

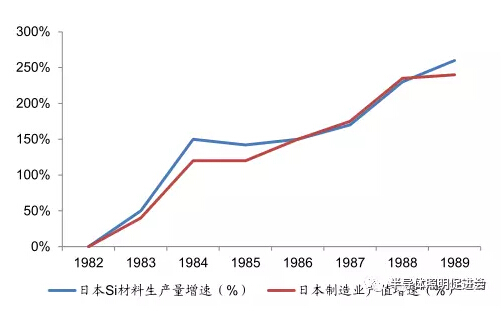

日本硅材料产量增速与制造业增速1982-1989完全拟合

来源:中国产业发展研究

欢迎投稿

QQ:2548416895

邮箱:yejibang@yejibang.com

或 yejibang@126.com

每天会将您订阅的信息发送到您订阅的邮箱!

陕公网安备 61019002000416号

陕公网安备 61019002000416号

业务咨询

业务咨询